V minulých článcích o zlatě jsme se věnovali tomuto vzácnému kovu z pohledu toho, že zlato můžeme plnohodnotně vnímat jako vhodnou pojistku vůči inflaci a celkovou ochranou hodnoty majetku klientů. Dnes se podíváme na zlato z pohledu korelace mezi tímto žlutým kovem a cykly, resp. jak vývoj ovlivňuje např. zvyšování úrokové sazby centrálními bankami či silný americký dolar. Podíváme se, proč cena zlata nepřestává klesat, a jaký je výhled na rok 2023, který slibuje návratnost k růstu ceny zlata na trzích.

Sice na první pohled se může zdát, že se inflace zpomalila a začíná ustupovat, ale na druhý pohled vidíme, že s inflací zápasí nejen vyspělý svět jako USA a Eurozóna, ale například i Čína či země BRIC. Navíc lze předpokládat, že vzhledem ke globálnímu provázání ekonomik se hlavně německá inflace začne přelévat i k nám na tuzemský český trh, protože jde o našeho největšího obchodního partnera. Centrální banky se snaží neustále proti inflaci bojovat zejména zvyšováním základních úrokových sazeb. Pokud v minulosti velmi rozvolněná měnová politika centrálních bank zasela vítr, finanční trhy dnes sužuje turbulentní bouře ztráty hodnoty prakticky všech tříd aktiv. Důsledkem této uvolněné politiky centrálních bank se můžeme bránit tradiční ochranou, a tou je investicí do vzácných kovů, a hlavně do fyzického zlata. Může se zdát, že zlato neroste tak rychle, jako bychom si všichni ti, co ho už máme nakoupené, přáli, ale ani majetkovou pojistku si nekoupíte, když už váš dům postihly povodně nebo shořel.

Medvědí trh ve zlatě by měl již brzy vystřídat populárnější býčí trh

Cena zlata v USD nabrala v posledních týdnech a měsících tzv. „jižní“ kurz, tj. směrem dolů od jarních březnových maxim, kdy zlato atakovalo psychologickou hranici 2000 USD/unci, a v těchto dnech spíše osciluje kolem úrovně 1700 USD/unci (+/- 150). Důvodů pro pokles kurzu zlata najdeme ve finančním světě hned několik: sílící USD, růst úrokových sazeb, cenová manipulace, slabší poptávka po zlatě, vybírání likvidity ze strany investorů nebo i zvýšení cla na zlato v některých zemích jako v Indii. Hlavní otázkou mnoha analytiků a prognostiků dnešních dnů zůstává, zda už aktuálně vyvrcholil tzv. osmiletý cenový cyklus, a tedy zda trh začal sestup na osmileté dno.

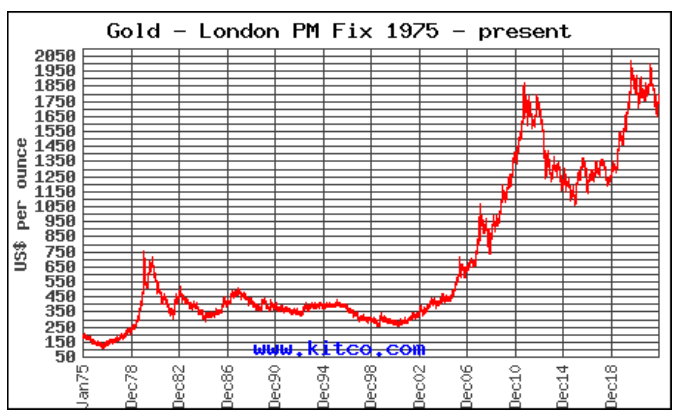

Z pohledu dopadů těchto cyklů nemá komoditní trh se zlatem až takovou historii jako např. standardní akciové indexy MSCI WI, DJI nebo S&P 500. Cykly na trhu se zlatem se v podstatě sledují od 70. let 20. století, kdy došlo k tzv. uzavření zlatého standardu ze strany amerického prezidenta Richarda Nixona. V srpnu 1971 totiž zlato přestalo být svázáno s americkým dolarem (respektive dolar se zlatem) v pevném kurzu 35 USD za trojskou unci. Od té doby je na trhu se zlatem patrný poměrně přesný dlouhodobý cyklus, který je v délce cca 7,8 roku nebo 94 měsíců s přesahem +/- 8 měsíců. Tyto cykly analytici a ekonomové měří od jednoho cenového dna k dalšímu významnému cenovému dnu. V uplynulých 50 letech nastala cenová dna tohoto osmiletého cyklu již šestkrát, a to konkrétně v letech 1976, 1985, 1993, 2000 (dvojité cenové dno v letech 1999 a 2001), 2008 a 2015. V roce 2022 trh vstoupil do sedmého roku aktuálního osmiletého cyklu. Vyvrcholil tento cyklus dvojitým nárazem na cenu 2 075 USD za unci v srpnu 2020, respektive 2 070 USD za unci v březnu 2022? Další podstatnou otázkou je, zda cenové dno tohoto cyklu nastane přibližně ve stejném časovém horizontu jako v předchozích případech. Pokud ano, ideálním termínem pro konec osmiletého cyklu je únor 2023 až červen 2024. V minulosti však došlo při tvorbě dlouhodobého dna několikrát i k destrukci délky cyklu (jeho zkrácení či prodloužení). Proto není vyloučeno, že trh už padá rovnou nyní k osmiletému dnu, ale to uvidíme až s odstupem času.

Dlouhodobí investoři do zlata budou zřejmě muset přečkat období dočasně nižších a klesajících dolarových cen zlata či negativního vývoje měnových párů EUR/USD alebo CZK/USD a vydržet ukončení nadřazenějšího 24letého cyklu. Teprve potom přijde odměna za trpělivost a odhodlání zůstat na trhu, který momentálně dočasně neroste z uvedených důvodů.

Tato fakta a mnoho dalších se týkají zlata jako vysoce ceněné suroviny. Phoenix Investor si dal za cíl seznamovat své klienty s informacemi o výhodách nákupu zlata a nabízí možnost nákupu fyzického zlata do klientského majetkového portfolia přes partnerskou rakouskou společnost All Commodity Intertrading (ACI). Vyvinuli jsme jedinečný obchodní model i mobilní aplikaci PHOENIX Mobile. Významnou předností nákupu fyzického zlata přes společnost ACI je zejména to, že jej lze nakupovat postupně po měsíčních intervalech na splátky přes online e-shop safeandhome nebo přímo přes zmiňovanou mobilní aplikaci PhoenixMobile.

Doporučení společnosti Phoenix Investor nakupovat a rozšířit své investiční portfolio o vzácné kovy potvrzuje i posledně zveřejněná zpráva na Bloombergu od Světové rady pro zlato, která informuje o masivní aktivitě centrálních bank na světě, které nakoupili ve třetím kvartálu 2022 téměř 400 tun. To je rekordní příliv srovnatelný s tím, co by si koupili za celý rok v normálních časech. Samozřejmě v těchto turbulentních časech a nepřehledném světě vládního obchodování se zlatem není vždy hned jasné, kdo jsou největší kupci. Mají však jeden společný faktor: většina z nich pochází ze zemí, které čelí vážným ekonomickým problémům. Turecká lira v průběhu roku do září klesla o 52 procent, země nakoupila ve stejném období dalších 95,5 tuny zlata. Egypt si pořídil 44,8 tuny, přičemž jeho libra klesla o 20 procent. Nákupu Indie v objemu 40,5 tuny odpovídal oslabení rupie o 8,7 procenta. Irácký dinár je fixován vůči dolaru, ale swapy úvěrového selhání, které chrání před nesplacením jeho dluhů, v září vzrostly na téměř devět procent, a to i poté, co nakoupili 33,9 tuny vzácného kovu.

Bez ohledu na vývoj globální ekonomiky vždy bude platit, že zlato je odolné vůči působení všech vnějších přírodních vlivů. Jako surovina je globálně považováno za bezpečnou investici a je vyhledáváno především v dobách blížící se nebo probíhající krize. Vyznačuje se také vysoce vnímanou reálnou hodnotou a jedinečností, což z tohoto drahého kovu činí zajímavou a spolehlivou alternativu k jiným investičním nástrojům běžně dostupným na finančním trhu. Právě díky tomu, že zlato je ověřeným platidlem již tisíce let, tak jako investiční produkt nepodléhá trendům, a proto pro rozumné klienty představuje určitou formu jistoty a stability v jinak turbulentním tržním prostředí dnešní doby.

Závěrem jednoznačně platí stará pravda, že kdo má rozum, také kupuje zlato do svého investičního portfolia! Při současných negativních očekáváních vývoje světové ekonomiky bychom mohli brzy v roce 2023 vidět otočení trendu ceny zlata. Inflace napříč globální ekonomikou totiž neustále roste a investoři se neustále dívají, kde rozumně a bezpečně uchovat hodnotu svých investic během tohoto turbulentního období nejistoty.

Ing. Ivan Duvač

PXI ACADEMY