V dnešním blogu se spolu podíváme na vývoj úrokových sazeb a ve stručnosti i na úvěry. V přeneseném významu bychom mohli říci o úvěru to, co často říkají hasiči o ohni, a tedy, že „umí být dobrý sluha, ale častokrát špatný pán!“

Doslova úvěrový boom zachvátil poslední roky vyspělé země, ať už anglosaské nebo i evropské, nevyjímaje ostatní státy světa bojující s následky pandemie COVID 19 a hospodářskou recesí využívající rychlé balíčky první pomoci přes tzv. „helikoptérové peníze“, a téměř nulové úrokové sazby centrálních bank neodolaly a podlehly trendu extrémního zadlužování. Tomuto sentimentu na úvěrovém trhu podlehly i retailové banky a běžní klienti a domácnosti z ČR, SR nebo okolních zemí ve střední Evropě. Zadlužení domácností, a tedy obyčejných lidí extrémně vzrostlo, a to kvůli právě zmiňovaným lákavým nízkým úrokovým sazbám, které jsme zde měli poslední roky. U hypoték byly sazby začátkem roku 2022 dokonce kolem 3,78%, což mělo za následek i extrémní růst poptávky po nemovitostech, což vyvolalo extrémní nárůst cen nemovitostí.

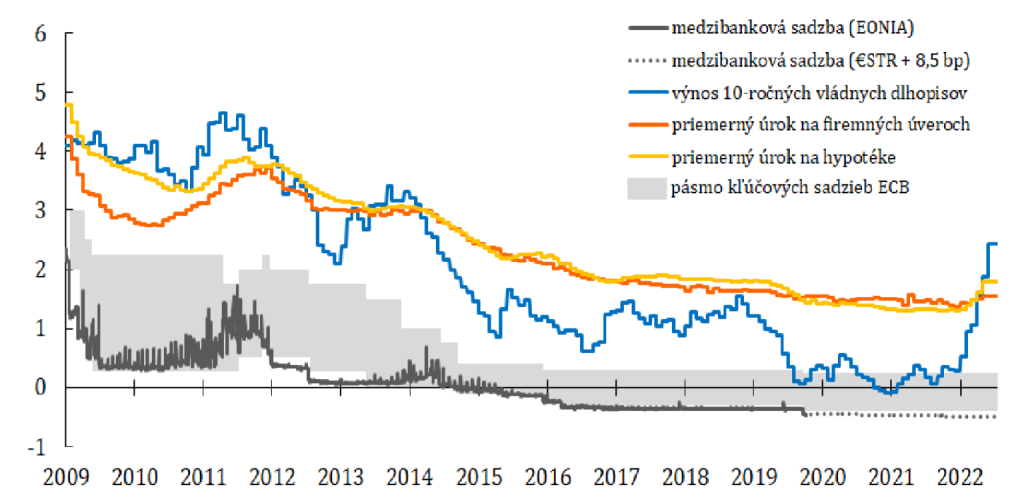

Těmto abnormálním časům po deseti letech poklesu sazeb skutečně odzvonilo a od léta loňského roku jsme několikrát svědky nárůstů a zvyšování úrokových sazeb. Poslední zvýšení sazeb ECB bylo v prosinci 2022, kdy se Rada guvernérů rozhodla zvýšit tři klíčové úrokové sazby ECB o 50 bazických bodů. Úroková sazba hlavních refinančních operací a úrokové sazby jednodenních refinančních a jednodenních sterilizačních operací se tak s účinností od 21. prosince 2022 zvýšily na 2,50 %, 2,75 % a 2,00 %. Klíčové úrokové sazby ECB jsou prvořadým nástrojem Rady guvernérů při určování nastavení měnové politiky a na základě revize výhledu vývoje inflace vzhůru se očekává, že se v jejich zvyšování bude pokračovat i v letošním roce 2023 až na úroveň, která je dostatečně restriktivní pro zajištění včasného návratu inflace ke střednědobému cíli 2 % výše inflace v eurozóně. (zdroj: ECB)

Katastrofálně naakumulované zadlužení občanů z předchozích posledních let se extrémně prodražuje a povede tak ke zvýšené míře platební neschopnosti a u mnohých i k osobním bankrotům. Historicky nejnižší úroky se několikanásobně zvýšily, což pro mnohé bude znamenat neúnosné zvýšení úvěrových splátek. Rok 2022 se zapíše do historie jako přelomový rok, ve kterém jsme byli svědky rekordů z hlediska poskytnutých objemů hypoték a zároveň nastalo v druhé polovině 2022 během pár měsíců několikanásobné zvýšení sazeb, což přispělo definitivně k ukončení éry „super levných hypoték“, které byly z dlouhodobého hlediska velmi netradiční a dlouhodobě neudržitelné.

Nepříznivý vývoj inflace a eskalace válečného konfliktu ve východní Evropě na Ukrajině měly za následek zdražování zdrojů na mezibankovním trhu, který se přenesl do zvyšování úroků v komerčních bankách. Zpřísnění měnové politiky a růst základní sazby Evropské centrální banky (ECB) byly jen otázkou času, jelikož hlavním tématem diskusí centrálních bankéřů se stal v r. 2022 boj proti inflaci. Určitě můžeme najít shodu s více ekonomickými tezemi, které tvrdí, že úvěr umí být i užitečný a výborně poslouží, pokud levně získané peníze rozumně a výnosně investujeme. Pomáhá nám tak dosáhnout extra vyššího výnosu, např. při koupi investiční nemovitosti. Rovněž úvěr umí být výhodný ve formě hypotéky, je však třeba odhadnout své síly a případně se pojistit i ochranou peřinou, např. formou pojištění splácení úvěru pro ztrátu zaměstnání. Ve formě spotřebního úvěru nám dluh většinou spaluje naše příjmy, ale i v této formě může být užitečný, pokud jej použiji smysluplně ke krátkodobému překlenutí určitého výpadku příjmu nebo nepředvídatelného výdaje v rodině či domácnosti. Zadlužit se rozumně a s mírou může být i vcelku užitečná věc, ale zadlužit se neúměrně je jako vytopit nebo podpálit si vlastní dům. Platí to obecně pro jednotlivce, firmy i státy.

Jaké jsou výhledy a prognózy pro letošní rok 2023 na úvěrovém trhu a trhu s hypotékami? Zadlužování obyvatelstva s vysokou pravděpodobností začne zpomalovat, protože na dražší hypotéku či „spotřebák“ se kvalifikuje méně lidí, což zapříčiní celkový pokles poptávky po úvěrech a mělo by se to odrážet i ve snížení cen např. nemovitostí, které v roce 2022 dosáhly svého maxima. Navíc se od začátku roku 2023 zpřísnily podmínky pro lidi starší 40 let, jejichž splatnost hypotéky bude přesahovat důchodový věk při 25 až 30letému horizontu splatnosti. Tato kategorie lidí nově musí počítat jednoznačně s nižším úvěrovým stropem a rizikovou přirážkou při konečné úrokové sazbě.

Nikdo z nás nemá pověstnou křišťálovou kouli a neumíme s jistotou říci, jak se bude vyvíjet válečný konflikt, zda se podaří snižovat inflaci, jakou korekci úrokových sazeb nám připraví ECB či FED a jak hluboce energetická krize a hospodářská recese zasáhne naše peněženky. Rovněž nelze předvídat, co tato krize způsobí na pracovním trhu, jak ovlivní reálně mzdovou úroveň a koupěschopnost domácností a celkového obyvatelstva. Nárůst úroků bych neviděl jen jako zlo – je to jen mírné zvýhodnění spoření ve srovnání s půjčováním si. Pokud budeme více spořit/investovat a méně utrácet, zpomalí se produkce zboží a služeb v ekonomice a na konci dne to pomůže snížit inflaci. Vyšší úroky a růst úrokových sazeb právě proto není třeba vnímat jen negativně. Z dlouhodobého hlediska jde o normální jev, jelikož v určitých časových intervalech úroky rostou a po čase opět dochází ke změně trendu.

Závěrem můžeme konstatovat, že hypotéky budou stále pro mnohé z nás nebo většinu mladých rodin jedinou možností, jak financovat své bydlení a splnit si tak svůj vytoužený sen o důstojném bydlení. Pokud jste se v minulosti zadlužili např. na kreditní kartě nebo máte spotřební úvěr od banky či od nebankovní společnosti, případně čerpáte povolené přečerpání, nebo jste nakoupili zboží na splátky, pravděpodobně splácíte momentálně vyšší úroky, a právě proto PHOENIX INVESTOR radí zbavit se co nejdříve těchto předražených úvěrů a následně začít hned investovat. Důvod je prostý, váš úvěr může být dražší než potenciální výnos z pravidelného investování na kapitálových trhů.

Pokud si nejste moc jisti, zda máte úvěr nebo dluh, kterého je dobré se co nejdříve zbavit, neváhejte nás oslovit emailem nebo přes kontaktní formulář dostupný na webu, případně přes širokou síť našich zkušených finančních zprostředkovatelů. Určitě ochotně zhodnotíme vaši aktuální situaci, vezmeme v úvahu vaše očekávání a připravíme pro vás efektivní řešení ušité na míru zohledňující vaši aktuální situaci.

Ing. Ivan Duvač

PXI ACADEMY