Možná to vyzní jako fráze, ale spokojenost s investováním má každý racionálně smýšlející investor ve vlastních rukou. Je několik zaběhnutých principů, kterými se lidé řídí během života. Některé nám říkají, jak pečovat o své zdraví či kondici, jiné zase o zdravém stravování. My se dnes zaměříme na ty principy z oblasti finančního zdraví, které ověřil čas a obstály historicky již v mnoha zkouškách a krizových obdobích na finančních trzích.

Mezi ty nejstarší a nejznámější je příběh z pohádky o Třech groších, kde lze spatřovat prapočátky základů finanční gramotnosti našich předků. Vidím tam jednoznačnou paralelu se současnou moderní teorií diverzifikace portfolia či vhodnou alokací finančních nástrojů. Nikdo z nás nemá tu pověstnou křišťálovou kouli a nezná odpověď na otázku, jaké období nás čeká, zda období prosperity a růstu nebo stojíme na pomyslném prahu korekce nebo nedej bože hospodářské recese či krize?

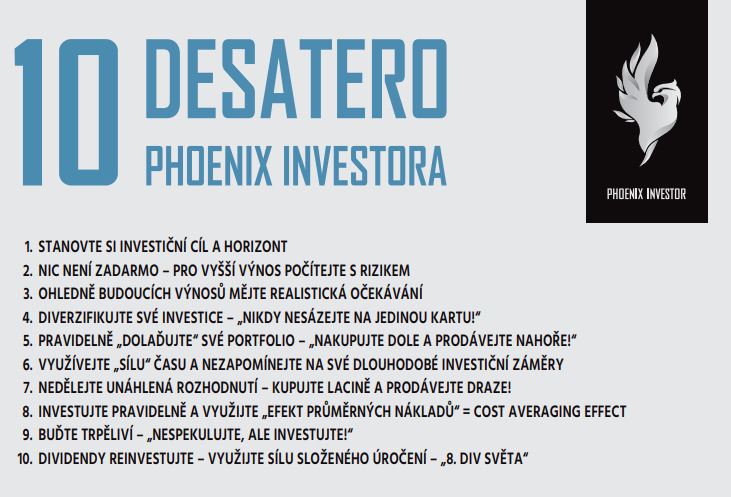

A právě tato nejistota v předpovídání vývoje by nás měla jako rozumné investory pobízet k dodržování základních principů z finanční gramotnosti sepsaných v Desateru Phoenix Investora. Zde je několik rad, jak se chovat při investování do podílových fondů či ETF, abyste maximalizovali výnos a co nejvíce omezili rizika.

1. Stanovte si investiční cíl a horizont

Investiční horizont představuje časové období, po jehož uplynutí budeme potřebovat investované peněžní prostředky. Délka investičního horizontu závisí především na našich investičních cílech. Správným určením investičního horizontu si vymezujeme svoji schopnost akceptovat riziko. Při delším investičním horizontu si můžeme dovolit vyšší dočasné ztráty, a můžeme tedy investovat více do investic s vyšším rizikem. Na „zotavení“ investice po poklesech zůstává tedy více času. Z historie finančních trhů je znám fakt, že riziko klesá s časem.

2. Nic není zadarmo – počítejte s rizikem pro vyšší výnos

Při každém investování se setkáte s rizikem, ať už menším nebo větším. Riziko představuje míru kolísání hodnoty investice, resp. odchylku od očekávaného výnosu, a to směrem dolů i nahoru. Paradoxně je i vyšší výnos rizikem. Riziko představuje jakýsi „koridor“, ve kterém se hodnota investice může pohybovat. Čím je „koridor“ širší, tím je riziko investice vyšší. Při investování platí, že čím chcete dosáhnout vyššího výnosu, tím musíte podstoupit vyšší riziko. Podstoupení vyššího rizika však neznamená vyšší výnos (pak by byly pravděpodobně burzy nahrazeny kasiny). Neberme na sebe zbytečná rizika, která objektivně nepotřebujeme!

3. Mějte realistické očekávání ohledně budoucích výnosů

Investování prostřednictvím podílových fondů je přirozenou cestou, jak naplnit své potřeby a cíle. Ne vždy je tato cesta přímá a bezpečná. Investování do dluhopisů je cestou relativně bezpečnou a přímou, zatímco investování do akcií je cestou úzkou a klikatou. Ani akciové trhy nedosahují pravidelných extrémně vysokých výnosů nad úrovní 20 % p. a.

4. Diverzifikujte svoje investice – „nikdy nesázejte na jednu kartu!“

Pamatujme na výhody diverzifikace (snížení rizika). Diverzifikované portfolio složené z akcií, dluhopisů a úročených investic tlumí tržní pohyby, přičemž podíl jednotlivých složek by měl být stanoven na základě investičního horizontu, tolerance rizika a dalších faktorů. Vaše portfolio by mělo odrážet váš investiční profil. Základní typy investičních profilů jsou konzervativní, vyvážený, dynamický a případně agresivní. Nikdy nesázejme na jednu kartu! A jako správná hospodyně nenechávejme všechna vajíčka v jednom košíku! Pamatujme, že diverzifikace portfolia je krokem, který se největší měrou podílí na celkovém úspěchu při investování.

5. Pravidelně dolaďujte svoje portfolio – „nakupujte dole a prodávejte nahoře“

V pravidelných intervalech (např. ročně, čtvrtletně) bychom měli své portfolio dolaďovat (rebalancovat) tak, aby jeho složení a podíl jednotlivých složek odrážel váš investiční profil a situaci na finančních trzích, která se neustále mění a vyvíjí v čase.

6. Využijte „sílu“ času a nezapomeňte na svoje dlouhodobé investiční záměry

Nechme čas pracovat ve svůj prospěch a pamatujme na fakt, že akciové trhy jsou z dlouhodobého hlediska výkonnější než dluhopisové nebo peněžní trhy. Vyšší riziko akciových trhů však může zapříčinit situaci, že v krátkém časovém období to nemusí být pravda. Určitě není snadné zůstat klidný, když ze všech stran se na vás z médií valí informace o zakolísání finančního trhu. Ale pokud spoříme v dlouhodobém horizontu, takový dočasný pokles se vás naprosto nedotýká. Pokud nezapomeneme na své dlouhodobé investiční záměry, pomůže nám to odladit tržní šumy. Vždy si pamatujte, že čas je na vaší straně.

7. Nedělejte unáhlená rozhodnutí – kupujte lacino a prodávejte draho!

Většina lidí tak chce činit, ale naneštěstí průzkumy ukazují, že průměrný investor dělá pravý opak. V dobách vysokých cen jsou objemy investovaných peněz mnohem větší než v dobách nízkých cen, kdy tržní indexy klesají. Čím větší dynamiku růstu vykazují tržní indexy, tím více investoři nakupují. Nedělejme zbytečně ukvapená rozhodnutí. Korekce trhu (směrem dolů) mohou představovat významnou příležitost pro každého investora s přiměřeným investičním horizontem a přístupem k riziku, aby nakoupil levněji a hlavně pravidelně.

8. Investujte pravidelně a využijte „nákladové průměrování“ = COST AVERAGING EFFECT

Kurz hodnoty podílu, stejně jako v případě jiných cenných papírů, může stejně stoupat i klesat. Dá se potom určit nejvhodnější doba k investování? Právě pravidelné investování dává na tuto otázku odpověď. Pravidelné vkládání peněžních prostředků do fondu, řekněme každý měsíc, může být bezpečnější a zároveň efektivnější cesta než jednorázové investování. Vysvětlení je poměrně jednoduché. Pokud cena podílu klesá, za fixní částku koupíme více podílů. Když pak cena dosáhne původní úrovně, vaše pozice je lepší. Konečný efekt spočívá v tom, že tržní výkyvy využíváme ve svůj prospěch, přičemž efekt se zvyšuje u fondů, které se vyznačují vyšším kolísáním hodnoty podílu.

9. Buďte trpěliví – „nespekulujte, ale investujte!“

Investoři, kteří neustále vstupují a vystupují z fondu, mohou zmeškat některé z období největších zisků. Podle dostupných statistik z výzkumů právě netrpěliví investoři, kteří chyběli na trhu 10 nejlepších obchodních dní za období posledních 20 let, ztratili na výnosech téměř 3 % p. a. oproti těm investorům, kteří zůstali na trhu po všechny dny ve sledovaném období (údaje jsou založeny na skutečné výkonnosti tržního indexu DJIA).

10. Dividendy rozinvestujte – využijte sílu složeného úrokování – „osmý div světa“

Možná se neumíme definitivně rozhodnout, jestli máme dividendu reinvestovat nebo si ji nechat vyplatit? Náhlé poklesy v hodnotě investice, ze které je vyplácena dividenda, jsou často způsobeny právě výplatou dividendy a nesouvisí ani tak se znehodnocením majetku, jak by se možná na první pohled zdálo. Rozhodně však platí, že v případě reinvestice dividendy získá investor nové podíly, ze kterých mu mohou plynout další dodatečné výnosy. Podle Alberta Einsteina je právě složené úročení osmým divem světa. Jak řekl, „Ten, kdo mu rozumí, na něm vydělává, ten, kdo ne, ho platí.“ Možná se vám toto tvrzení zdá přehnané, ale když si to spočítáme, zjistíme, že není, a zisky reinvestovat se jednoznačně vyplácí.

Závěrem lze konstatovat, že toto shrnutí základních principů moderního pohledu na finanční gramotnost prostřednictvím Desatera Phoenix Investora je dostačující, ale v případě podrobnějšího objasnění jednotlivých pojmů určitě neváhejte kontaktovat naši širokou síť licencovaných finančních poradců, kteří vám ochotně a rádi poradí s nastavením vhodného investičního portfolia.

Ing. Ivan Duvač

PXI ACADEMY